جایگاه بانک ایران و ونزوئلا از منظر سلامت و انضباط مالی در صنعت بانکداری

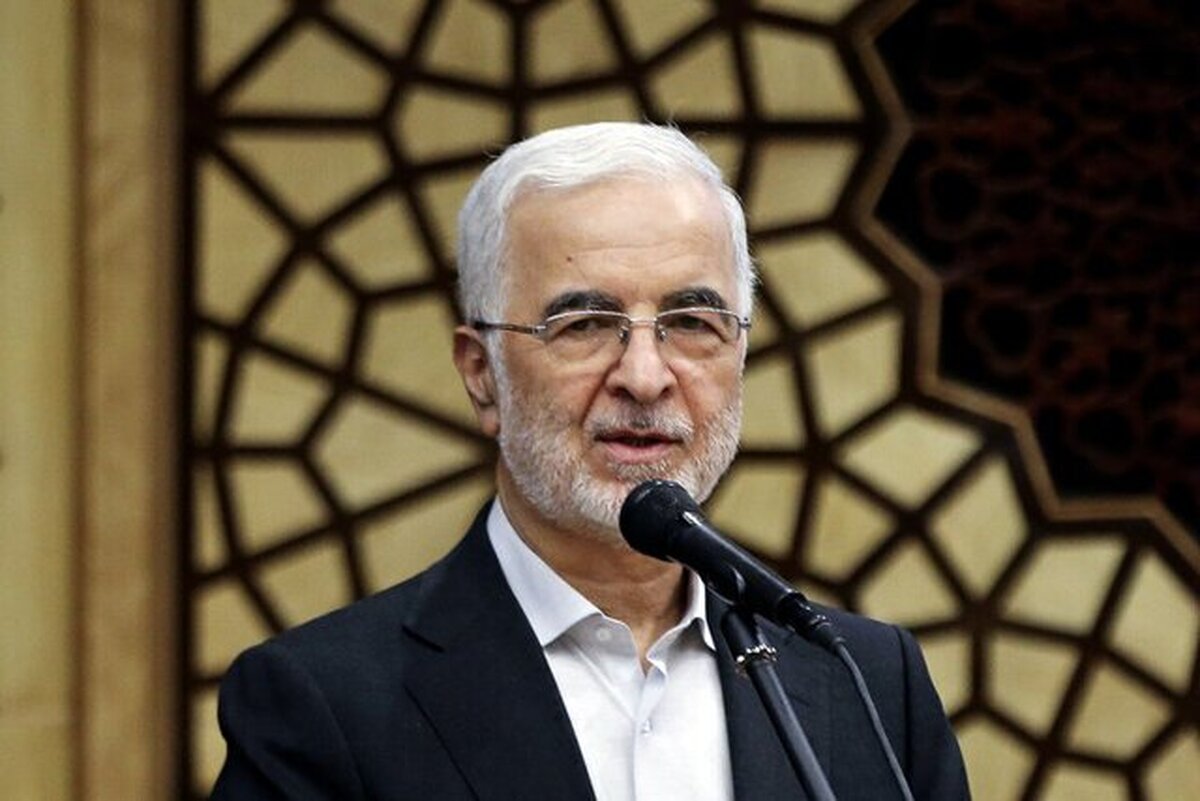

احمدرضا یزدانیان دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا در گفتوگو با خبرنگار سردبیر پرس اظهار کرد: بانک مشترک ایران و ونزوئلا به عنوان تنها بانک مشترک ایرانی و با سرمایه ارزی، براساس شاخصهای عملکردی و سلامت بانکی از جایگاه بالایی در صنعت بانکی کشور برخوردار است. وی درباره با پیشینه شکلگیری بانک مشترک […]

احمدرضا یزدانیان دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا در گفتوگو با خبرنگار سردبیر پرس اظهار کرد: بانک مشترک ایران و ونزوئلا به عنوان تنها بانک مشترک ایرانی و با سرمایه ارزی، براساس شاخصهای عملکردی و سلامت بانکی از جایگاه بالایی در صنعت بانکی کشور برخوردار است.

وی درباره با پیشینه شکلگیری بانک مشترک ایران و ونزوئلا اظهار کرد: مبتنی بر مفاهمه شکل گرفته شده در سال ۱۳۸۳ بین دو دولت وقت جمهوری اسلامی ایران و جمهوری بولیواری ونزوئلا که تبدیل به قانونی با عنوان «قانون قرارداد جامع همکاری بین دولت جمهوری اسلامی ایران و دولت جمهوری بولیواری ونزوئلا» شد در سال ۱۳۸۸ با حضور روسای جمهور دو کشور بانک مشترک تشکیل و راهاندازی شد.

دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا با اشاره به این مطلب که این بانک دارای مجوز ارائه کلیه خدمات بانکی و بازار پول اعم از ریالی و ارزی و همچنین صرافی است، عنوان کرد: ارزیابی و اجرای طرحها و برنامههای سرمایهگذاری، پرداخت تسهیلات و اعطای اعتبار به اشخاص حقیقی و حقوقی، افتتاح حساب و نگهداری حساب جاری، پسانداز، سرمایهگذاری و سایر حسابهای مشابه، فعالیتهای تأمین مالی و ریفاینانس، صدور اوراق بهادار، خرید اوراق و اسناد از قبیل سفته و بروات بخشی از مهمترین فعالیت این بانک بهشمار میآید.

یزدانیان، انجام معاملات ارزی، افتتاح اعتبارنامه و ابلاغ آن، قبول نمایندگی و انجام خدمات برای وزارتخانهها، موسسات و بانکهای داخلی و خارجی در زمینه پرداخت وام و اعطای اعتبار و وصول مطالبات و مشارکت در زمینههای مختلف اقتصادی و بازرگانی و سرمایهای را از دیگر خدمات بانک ایران ونزوئلا عنوان کرد.

وی در ارتباط با سطوح فعالیت بانک مشترک ایران و ونزوئلا هم تصریح کرد: مدل کسب و کار بانک براساس تحلیل محیط بیرونی و داخلی منطبق بر فرصتها، تهدیدها، قوتها و ضعفهای شناسایی شده در قالب سه سطح مرکزی، نزدیک به هسته و فراسوی هسته تقسیمبندی میشود که در سطح مرکزی کسب و کار چندملیتی را در برمیگیرد و بانکداری تجاری و شرکتی را شامل میشود.

دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا سطح نزدیک به هسته بانک را ناظر بر تمرکز بر بانکداری دیجیتال عنوان کرد و افزود: در این بخش تلاش شده تا با پرهیز از توسعه شعب و بهرهگیری از ابزارها و خدمات بانکداری دیجیتال، همسو با هسته کسب و کار بانک به مشتریان خدمات ارائه شود.

یزدانیان، درباره سطح آخر فعالیت بانک یعنی سطح فراسوی هسته نیز گفت: با توجه به اینکه توسعه بانکداری دیجیتال مستلزم بهرهبرداری از ظرفیتهای برونسازمانی است، گرایش بانک به نوآوری باز در این لایه است. در این بخش بانک همواره بهعنوان یک فرآیند جاری تلاش میکند تا با همکاری و اتحادهای استراتژیک با فینتکها و استارتاپها ضمن فراهم کردن زیرساختهای لازم برای تحقق دو لایه پیشین، زمینههای رشد غیرارگانیک را در میان مدت برای بانک ایجاد کند.

وی در خصوص انواع دستهبندی کلی مشتریان بانک مشترک ایران و ونزوئلا هم اظهار کرد: بهطور کلی مشتریان بانک به دو دسته شرکتی و شخصی تقسیمبندی میشود. مشتریان شرکتی که اولویت اصلی بانک را شامل میشود که براساس همکاری با صنایع باثبات و شرکتهای باسابقه و معتبر یا پذیرفته شده در بازار سرمایه ایران صورت میپذیرد. سطح دوم مشتریان هم بانکداری شخصی است؛ به طوری که در کنار اشخاص حقوقی و پرسنل، طبقه خاص افرادی از قبیل اعضای هیئت علمی، جامعه پزشکان، مهندسین، وکلا و افراد متعلق به طبقه و یا صنف مشخص را در بر میگیرد.

رتبه اول از منظر بازده داراییها و نسبت کفایت سرمایه

دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا درباره موضوع مدیریت ریسک در بانک ایران ونزوئلا هم اظهار کرد: مدیریت ریسک در این بانک بر عهده کمیته عالی مدیریت ریسک که به ریاست یکی از اعضاء منتخب هیئت مدیره بانک تشکیل میشود، است که براساس دستورالعمل های بانک مرکزی، بررسی و شناسایی همه جانبه ریسکهای پیش روی بانک را مدنظر قرار میدهد. بانک مشترک ایران ونزوئلا طبق استانداردهای گزارشگری مالی بین المللی IFRS، ایجاد سازکارهای شناسایی ریسکهای مالی بانک و اندازهگیری ریسکهای شناخته شده، تمهیدات لازم برای کاهش ریسکها، ارائه توصیههای لازم جهت کنترل ریسکها و پیشنهاد به مدیرعامل و هیئت مدیره در خصوص حدود پذیرش ریسکهای قابل کنترل و مدیریت را مورد توجه قرار میدهد. در حال حاظر نیز مبتنی بر استاندارد بینالمللی کوزو ۲۰۱۷، چارچوب مدیریت ریسک یکپارچه بانک در حال تدوین است که پیش بینی میشود در سال ۱۴۰۱ پس از اخذ مصوبه هیأت مدیره بانک به تدریج پیاده سازی خواهد شد.

یزدانیان در خصوص شاخصهای عملکردی و سلامت بانک نیز بیان کرد: بهطورکلی شاخصهای عملکردی و سلامت بانک بر مبنای مدل ارزیابی کملز (CAMELS)، بهعنوان یک شیوه رایج جهانی برای ارزیابی عملکرد بانکها و موسسات اعتباری در دنیا مورد بررسی قرار گرفته و نتایج آن حاکی از وضعیت مناسب بانک مشترک ایران و ونزوئلا دارد.

وی تصریح کرد: شاخصهای مورد بررسی براساس مدل کملز شامل کفایت سرمایه، سودآوری، کیفیت دارایی، نقدینگی، مدیریت، حساسیت به ریسک بازار است که علاوه بر اینکه شاخصها را در مقایسه با سایر بانکها و مؤسسات مالی مقایسه میکند، رتبه بانک را نیز در صنعت بانکداری کشور نشان میدهد.

دبیر کمیته ریسک بانک مشترک ایران و ونزوئلا در پایان گفت: کسب رتبه اول میان بانکهای غیردولتی از منظر بازده داراییها، نسبت کفایت سرمایه و نسبت مالکانه و رتبه دوم از منظر بازده سرمایـه تنها بخشی از وضعیت مناسب بانک مشترک در شبکه بانکی کشور است.

ارسال دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰