انتظارات از شبکه بانکی چقدر منطقی است؟

به گزارش سردبیر پرس به نقل از روابط عمومی بانک مهر ایران، بانکها در این کشور مرغ عزا و عروسیاند. بسیاری از مردم و مسئولان بانکها را مقصر بسیاری از مشکلات اقتصادی میدانند. شاید بتوان گفت بانک در ذهن شهروند ایرانی سازمانی تلقی میشود که منابع زیادی را دارد اما فقط به نورچشمیها وام میدهد. […]

به گزارش سردبیر پرس به نقل از روابط عمومی بانک مهر ایران، بانکها در این کشور مرغ عزا و عروسیاند. بسیاری از مردم و مسئولان بانکها را مقصر بسیاری از مشکلات اقتصادی میدانند. شاید بتوان گفت بانک در ذهن شهروند ایرانی سازمانی تلقی میشود که منابع زیادی را دارد اما فقط به نورچشمیها وام میدهد. با این حال، آیا واقعیت همین است و این تصویر درستی است؟

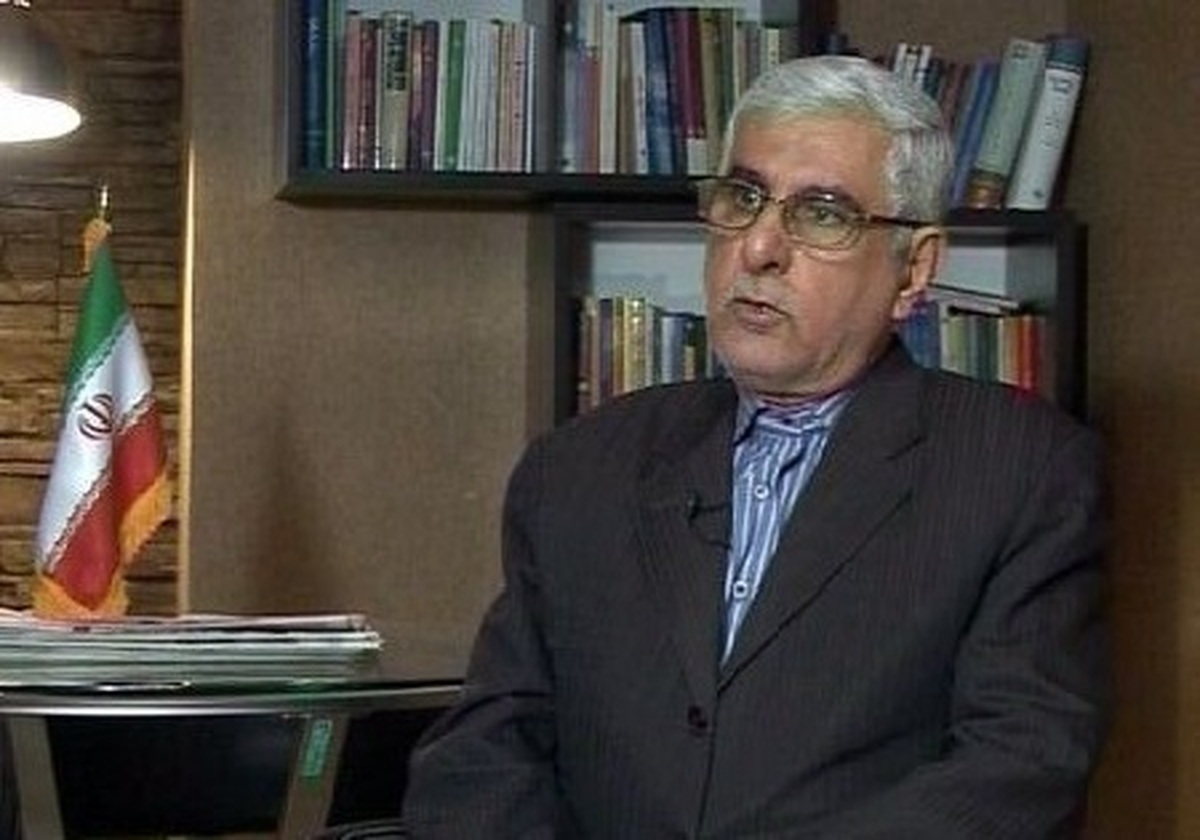

در گفتوگو با مرتضی اکبری، متخصص مسائل بانکی این موضوع را بررسی کردیم. مرتضی اکبری عضو هیأت علمی دانشگاه است و از سال ۱۳۹۵ تا کنون بهعنوان مدیرعامل بانک قرضالحسنه مهر ایران فعالیت میکند. در ادامه مشروح گفتوگو با وی را میخوانید.

یکی از ریسکهایی که بانکهای ایرانی با آن مواجهند، ریسک شهرت است. هر از چندگاهی خبری علیه یکی از بانکها منتشر میشود و آن را با چالش روبهرو میکند. نظر شما در این رابطه چیست؟

ریسک شهرت یکی از ریسکهای مهمی است که بانکها با آن روبهرو هستند، اما در قیاس با ریسکهایی همچون نقدینگی، اعتباری و… کمتر به آن توجه میشود. سازمانهای خدماتی و بهطور مشخص بانکها از آنجایی که با مصرفکننده نهایی مرتبطند، بیش از سایر دستگاهها با انتقادهای اقشار مختلف روبهرو میشوند. بخشی از این انتقادات درست است و به ضعف عملکرد بانکها برمیگردد. اما مسئله انتقاداتی است که بر مبنای منطق و واقعیت نیست و اتفاقاً بخش عمدهای از انتقاداتی که در رابطه با عملکرد بانکها مطرح میشود، از این جنس است. تخریب وجهه شبکه بانکی نزد مردم، نه سودی برای کشور و مردم دارد و نه به بانکها برای بهبود فعالیتشان کمک میکند. در این بین به عملکرد بانکها هم انتقاداتی وجود دارد که در جای خود قابل بررسی است.

عمده گلایههای مردم به بانکها در رابطه با پرداخت وام برمیگردد، نظر شما چیست؟

نکته درستی است، ذهنیت اشتباهی وجود دارد که بانکها منابعی نامتناهی در اختیار دارند و میتوانند به هر کسی که اراده کنند، وام پرداخت کنند؛ در حالی که واقعیت چیز دیگری است. بانکها سپردهگذارانی دارند که منابع خود را در اختیار آنها قرار دادهاند و در نسبت استانداردی با همان منابع، امکان پرداخت وام دارند و نه بیشتر. کما اینکه بخشی از منابع را باید بهعنوان سپرده قانونی نزد بانک مرکزی بگذارند و بخش دیگری را نیز بهصورت وام در اختیار اشخاص و بنگاهها قرار دادهاند که هنوز بازنگشته است. این انتظار از بانکها نه تنها از سمت مردم، بلکه از سوی دولت و مجلس نیز وجود دارد؛ بهطوری که اخیراً شاهد واکنش وزیر اقتصاد به این موضوع بودیم. دکتر خاندوزی بهتازگی گفتهاند انتظارات دولت و مجلس نیز از نظام بانکی باید منطبق بر واقعیات و توان بانکها باشد و نباید آنها را به صورت یک قلک بیانتها تصور کنند.

نکته دیگر در پاسخ به پرسش شما بحث عواملی است که منجر به کاهش قدرت تسهیلاتدهی بانکها شده است. نسبت مطالبات به مصارف، شاخصی است که نشان میدهد مشتریان بانکها چقدر خوشحسابند. در سالهای اخیر این شاخص برای بانک مهر ایران کمتر از یک درصده بوده و هماکنون نیز این نسبت برقرار است که در نوع خود توفیق چشمگیری است و نشان از متعهد بودن مشتریان بانک مهر ایران دارد. با این حال تعدادی از بانکهای کشور از این نظر وضعیت مناسبی ندارند و نسبت مطالبات به مصارفشان بالاتر از حد استاندارد است. همین مسئله قدرت تسهیلاتدهی این دسته از بانکها را کاهش میدهد.

بخشی از انتقاداتی که به بانکها در حوزه وام وارد است، مربوط به سختگیریهایی است که در رابطه با تضامین وجود دارد. یعنی حتی فردی که از نظر گردش حساب و… امکان دریافت وام را دارد، از نظر تأمین تضامین به مشکل میخورد. درباره این قبیل سختگیریها چه نظری دارید؟

بهطور کلی نظام پرداخت تسهیلات ما وثیقهمحور است و ضرورت دارد که به سمت اعتبارسنجی حرکت کنیم. ریشه مشکلی هم که گفتید در همین موضوع نهفته است. اغلب بانکها علاقه دارند تضامین مختلفی دریافت کنند تا خیال خود را بابت بازگشت تسهیلاتشان راحت کنند. همان طور که اشاره کردم نرخ مطالبات به مصارف برخی از بانکها بالاست و از این جهت حق دارند که نگران بازپرداخت تسهیلاتشان باشند، اما شخصاً معتقدم این نگرانی باید بهگونه دیگری برطرف شود.

راهکار حل مسئله، نهادینه شدن اعتبارسنجی در نظام پرداخت تسهیلات است. ممکن است فردی بدحساب باشد، اما بتواند چند سند ملکی به بانک ارائه کند، در سوی دیگر فردی خوشحساب است و اقساط خود را به موقع میپردازد، اما امکان ارائه چنین تضامینی را ندارد. بانک باید به کدام فرد تسهیلات پرداخت کند؟ مشخص است فرد خوشحساب شایستگی بیشتری برای دریافت تسهیلات دارد. بانک بنگاه املاک نیست که بخواهد سند ملکی بگیرد، بلکه برای بانک بازگشت به موقع منابعی که تسهیلات داده اهمیت دارد.

اکنون وضعیت شبکه بانکی از این نظر چگونه است و چرا بانکها اعتبارسنجی را ملاک پرداخت تسهیلات قرار نمیدهند؟

اخیراً شاهد اظهار نظر دکتر خاندوزی وزیر اقتصاد و دکتر صالحآبادی رئیس کل بانک مرکزی در رابطه با اهمیت اعتبارسنجی بودیم که نشان از اهمیت مسئله دارد و ضروری است که به این سمت حرکت کنیم. خوشبختانه ما این کار را در بانک مهر ایران انجام دادهایم. اکنون امکان درخواست تسهیلات با وبسایت و همراه بانک را فراهم کردهایم و در شرایطی، مشتریان خوشحساب ما میتوانند بدون نیاز به ضامن وام دریافت کنند. یعنی هم رفت و آمد به شعبه و ارائه مدارک را به حداقل رساندهایم و هم ضرورت ارائه ضامن را برای مشتریان خوشحساب خود حذف کردهایم. فکر میکنم این کار در یکی دو بانک دیگر نیز در رابطه با وامهای خرد انجام میشود، اما لازم است در سایر بانکها نیز گسترش یابد. البته بهتر است که دامنه اعتبارسنجی نیز در کشور ما بیشتر شود و علاوه بر سوابق فرد از نظر بازپرداخت تسهیلات و داشتن چک برگشتی، مواردی همچون پرداخت مالیات و قبوض مختلف را نیز در بر گیرد. چنین سامانهای یک کار ملی است و نیاز به همکاری نهادهای مختلفی دارد. اگر این اتفاق رخ دهد و بقیه بانکها نیز اعتبارسنجی را جدی بگیرند، مردم دغدغه کمتری در این رابطه دارند.

ارسال دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰